-

12 Сентября 2018

Памятка по палам травы.

Памятка по палам травы.

Практически единственным источником палов сухой травы является человек. В большинстве случаев прошлогоднюю сухую траву, стерню и тростник жгут, руководствуясь мифами о пользе весенних выжиганий травы. Случается, что травяные палы возникают и по естественным причинам (от молний, например), но в общем количестве травяных палов их доля крайне мала.

-

12 Сентября 2018

Порядок выдачи невостребованных документов.

Выдача заявителям невостребованных документов может осуществляться следующими способами

Порядок выдачи невостребованных документов.

Выдача заявителям невостребованных документов может осуществляться следующими способами -

11 Сентября 2018

В Уткинском сельском поселении реализован проект местных инициатив

В Уткинском сельском поселении реализован проект местных инициатив

В 2017 году жители д.Уткино обратились в администрацию Уткинского сельского поселения с предложением реализовать проект «Установка частотно-регулируемого привода в системе водоснабжения д.Уткино».

Долги по налогам - запрет к заграничным дорогам!

Долги по налогам - запрет к заграничным дорогам!

Наш Дом Рязань

Безопасные и качественные дороги

«Дорожная инспекция ОНФ / Карта Убитых Дорог»

Итоги опроса населения об эффективности деятельности руководителей органов местного самоуправления

Опрос населения об эффективности деятельности руководителей органов местного самоуправления, унитарных предприятий и учреждений, действующих на региональном и муниципальном уровнях, акционерных обществ, осуществляющих оказание услуг населению Рязанской области

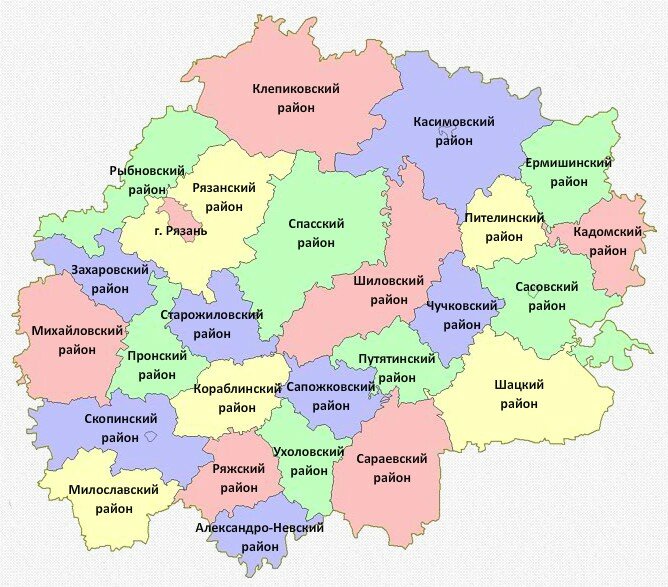

Геральдическая карта Рязанской области